生前贈与とは、一般的に自分の命が存命のうちに分け与えることを言います。贈与税は、誰からどんな贈与を受けようと、

贈与を受けた金額が年間110万円以内であれば、贈与税はかかりません。長期的に複数の人に対して行うことにより、

課税対象の財産を減らすことが可能です。

また、生前中に2,500万円まで非課税で贈与することができる相続時精算課税制度の活用や、配偶者からの居住用の不動産、

これらを購入するための資金を贈与された場合は、2,000万円まで非課税にて贈与することができる配偶者控除等があります。

これらの規定は、適用要件やメリット・デメリットがありますので、詳しくは高橋会計までお問い合わせ下さい。

生命保険の非課税限度額は、500万円×法定相続人です。

例えば、相続人が3人の場合、受け取った保険金が1,500万円までなら、相続税はかかりません。保険金の非課税限度額

までは、保険への加入を推奨いたします。また、受け取った保険金は、納税資金に充てる事が可能です。

小規模宅地等の特例とは、相続税の計算上、被相続人等の自宅や事業用の敷地の評価について、一定の要件のもと、

高額な減額が認められているものです。

これは、自宅や事業用の敷地に相続税をまともに課したのでは、居住や事業を継続できなくなってしまう恐れがあるためです。

小規模宅地の特例は、被相続人等の居住用や事業用の宅地等(借地権を含む)で一定の要件に該当するものについてのみ

適用が受けられます。要件は下記の2つです。これらの要件のいずれも満たしていなければ適用は受けられません。

①特例を受けられる人

相続人あるいは、親族であるかどうかを問わず、その宅地を相続や遺贈によって取得した人。

ただし、被相続人の配偶者など特定の者を除き、少なくとも相続税の申告期限まで引き続き居住、または事業を行うことが

求められます。居住・事業継続の要件を満たせない場合は、評価減の特例は適用することができません。

②相続開始直前の利用状況

被相続人または被相続人と生計を一にしていた親族が居住用または、事業用として使用していたものが対象となります。

また、その宅地の上に建物や構築物があることが条件になります。

| 宅地の種類 | 適用面積 | 減額割合 | |

|---|---|---|---|

| 居住用 | 特定居住用宅地 | 240㎡ | 80% |

| 事業用 | 特定事業用宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地 | |||

| 不動産貸付用宅地 | 200㎡ | 50% | |

| 特例の対象となる宅地を取得した人の、それぞれの要件によって減額割合が変わってきます。 | |||

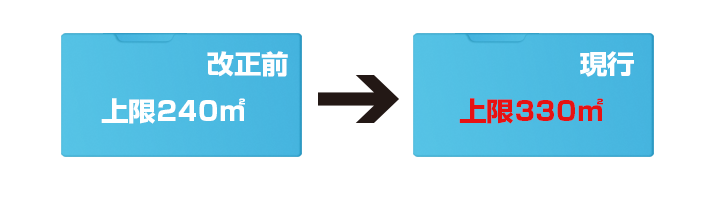

(1)特定居住用宅地等に係る特例の適用対象面積の拡大

特定居住用宅地等に係る特例の適用対象面積が、330㎡(現行240㎡)までの部分に拡充されます。

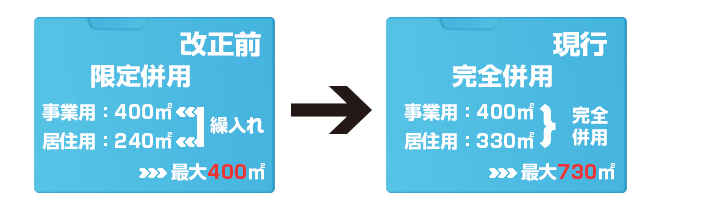

(2)特定事業用宅地等及び特定居住用宅地等の併用

特例の対象として選択する宅地等の全てが特定事業用宅地等及び特定居住用宅地等である場合には、それぞれの

適用対象面積まで適用可能とされます。

特定事業用と特定居住用の宅地を併用する場合の限度面積

なお、貸付事業用宅地等を選択する場合における適用対象面積の計算については、現行通り

調整を行うこととされます。

(3)特定居住用宅地等の適用要件の緩和・柔軟化

①二世帯住宅について

一棟の二世帯住宅について、構造上区分のあるものについては、現行では、特例の適用対象になりません。

これを、構造上の要件を撤廃し、内部で行き来ができるか否かにかかわらず、同居しているものとして特例の

適用ができる規定が設けられている。

②老人ホームについて

次の2要件が満たされる場合に限り、老人ホームの終身利用権を取得し入所した場合でも、老人ホームに

入所したことにより被相続人の居住の用に供されなくなった家屋の敷地の用に供されていた宅地等は、相続の

開始の直前において被相続人の居住の用に供されていたものとして特例を適用する。

イ.被相続人に介護が必要なための入所したものであること

ロ.その家屋が貸付け等の用途に供されていないこと

土地・建物は、利用状況に応じてに評価減があります。更地で土地を持っている場合は、そこに建物を建てることで相続税

評価額を大きく下げることができます。

中でもアパートやマンションを建てて人に貸すことは、多くの地主さんがとっている典型的な相続税対策です。これは所得税、

固定資産税の節税にもつながり、小規模宅地等の特例が受けられる可能性があります。

また、借入金の残額は全額債務控除となるので、相続税を大きく減額する効果があります。更地に建物を建てる時に借金をすると、

さらに効果的な相続税対策となります。ただしその借金は返済可能なものでないと、返済に苦労することになります。返済可能な

範囲で借金を多く作るのがいいということになります。